Todo empreendedor deve ter uma rotina de controle financeiro para conferir o dinheiro que entra e sai da empresa, além de analisar os indicadores financeiros para tomar decisões corretamente. Esse é o papel da análise de fluxo de caixa.

Ao acompanhar o fluxo de caixa, o empresário pode identificar tendências financeiras, como a sazonalidade de vendas e despesas recorrentes, e tomar medidas para equilibrar suas finanças.

Por exemplo, se um negócio estiver enfrentando uma queda nas vendas em um determinado período, o fluxo de caixa pode ajudar a identificar se haverá dinheiro suficiente para cobrir as despesas fixas e agir estrategicamente, cortando gastos, por exemplo.

O que é fluxo de caixa?

Fluxo de caixa é um termo usado para descrever o movimento do dinheiro em uma empresa, ou seja, o registro das entradas e saídas de dinheiro que ocorrem durante um período específico.

O fluxo de caixa financeiro registra todas as transações financeiras da empresa, incluindo vendas, despesas, pagamentos de empréstimos e investimentos.

Ele fornece informações importantes sobre o dinheiro disponível em um determinado momento, bem como sobre as projeções futuras de caixa, fundamentais para o planejamento financeiro.

Como se diferença do regime de caixa?

A relação entre o regime de caixa e o fluxo de caixa financeiro está no fato de que ambos se concentram no movimento real de dinheiro.

No regime de caixa, as transações são registradas apenas quando o dinheiro é efetivamente trocado. Por outro lado, no fluxo de caixa financeiro, são consideradas todas as movimentações de caixa, incluindo aquelas que não são registradas imediatamente na contabilidade (como recebimentos de contas a receber futuras).

Por exemplo, uma empresa pode vender produtos a crédito em um determinado mês, mas receber o pagamento apenas no mês seguinte.

No regime de caixa, a receita seria registrada no mês seguinte, quando o dinheiro é recebido. No entanto, no fluxo de caixa financeiro, a entrada de caixa seria registrada no mês em que o pagamento é realmente recebido.

Tipos de fluxo de caixa

Conhecer o tipo de fluxo de caixa é fundamental para uma gestão financeira eficiente e para a tomada de decisões estratégicas na empresa. Isso porque cada tipo de fluxo de caixa fornece informações valiosas sobre diferentes aspectos da saúde financeira da empresa.

Os tipos de fluxo de caixa são:

-

Fluxo de Caixa Operacional

-

Fluxo de caixa de Investimento

-

Fluxo de caixa de financiamento

Por que fazer uma análise de fluxo de caixa?

A análise de fluxo de caixa é o momento de interpretar os números e justificar de onde eles saíram, ou seja, entender porque o dinheiro entrou ou saiu das contas. É um processo importante para constatar, por exemplo, se:

-

A receita esperada corresponde com o que foi recebido;Os gastos estão dentro do planejado e não há exageros ou desperdícios;Existe a prevenção e identificação de possíveis fraudes;Os dados para declaração de receita e impostos estão corretos;O que é necessário para entender seu controle de estoque.

Benefícios de Fluxo de Caixa

Analisar o fluxo de caixa traz uma série de benefícios para as empresas, desde o monitoramento da saúde financeira até a tomada de decisões estratégicas. Aqui estão alguns benefícios importantes:

-

-

Visão da Liquidez Financeira: Permite acompanhar de perto a entrada e saída de dinheiro, fornecendo uma visão clara da liquidez financeira em determinado período.

-

Planejamento Financeiro: Ajuda na previsão e planejamento de despesas futuras, permitindo que seu negócio se prepare para quaisquer períodos de fluxo de caixa negativo.

-

Tomada de Decisão: Baseia-se em informações precisas sobre a situação financeira atual da empresa, o que ajuda os gestores a tomar decisões informadas sobre investimentos, expansões, financiamentos e outras áreas-chave.

-

Identificação de Problemas Financeiros: Pode revelar problemas financeiros em potencial, como despesas excessivas, problemas de recebimento de contas a receber ou problemas com fornecedores.

-

Avaliação de Desempenho: Permite avaliar o desempenho financeiro da empresa ao longo do tempo, comparando o fluxo de caixa atual com períodos anteriores e metas financeiras estabelecidas.

-

Negociação com Credores e Investidores: Fornece informações valiosas para negociar termos favoráveis com credores e investidores, demonstrando a capacidade de pagamento e a saúde financeira da empresa.

-

Controle de Custos: Ajuda a identificar áreas onde os custos podem ser reduzidos ou otimizados, contribuindo para a eficiência operacional.

-

Planejamento Tributário: Facilita o planejamento tributário ao fornecer uma visão clara dos fluxos de entrada e saída de dinheiro, ajudando a minimizar a carga tributária.

-

Como fazer a análise de fluxo de caixa?

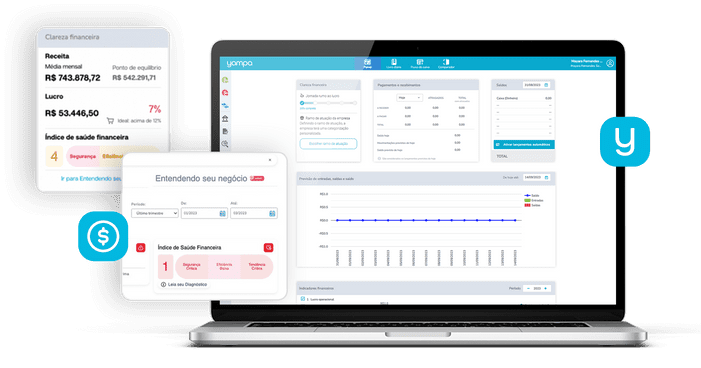

Uma primeira boa prática para fazer a análise de fluxo de caixa financeiro é trocar os cadernos ou livros financeiros físicos por versões digitais e automatizadas. Assim, você consegue acesso aos dados onde estiver, além de ter segurança, histórico, ganho de tempo, automações integradas e muitas outras vantagens.

Centralizar as informações em uma única ferramenta pode facilitar muito o processo de análise de fluxo de caixa. O yampa foi feito para ser o melhor amigo do seu negócio, por oferecer uma Inteligência Financeira completa em um único software de gestão.

Além da utilização de ferramentas de gestão financeira mais práticas, existem alguns passos que devem ser seguidos para a execução da análise de fluxo de caixa. Confira:

1. Organize os números

O núcleo vital de uma empresa são os seus números. Por isso, podemos interpretar a análise de fluxo de caixa como um mapa do dinheiro. Se, porventura, estivermos com o mapa errado em mãos, podemos acabar longe do destino desejado, longe do sucesso financeiro.

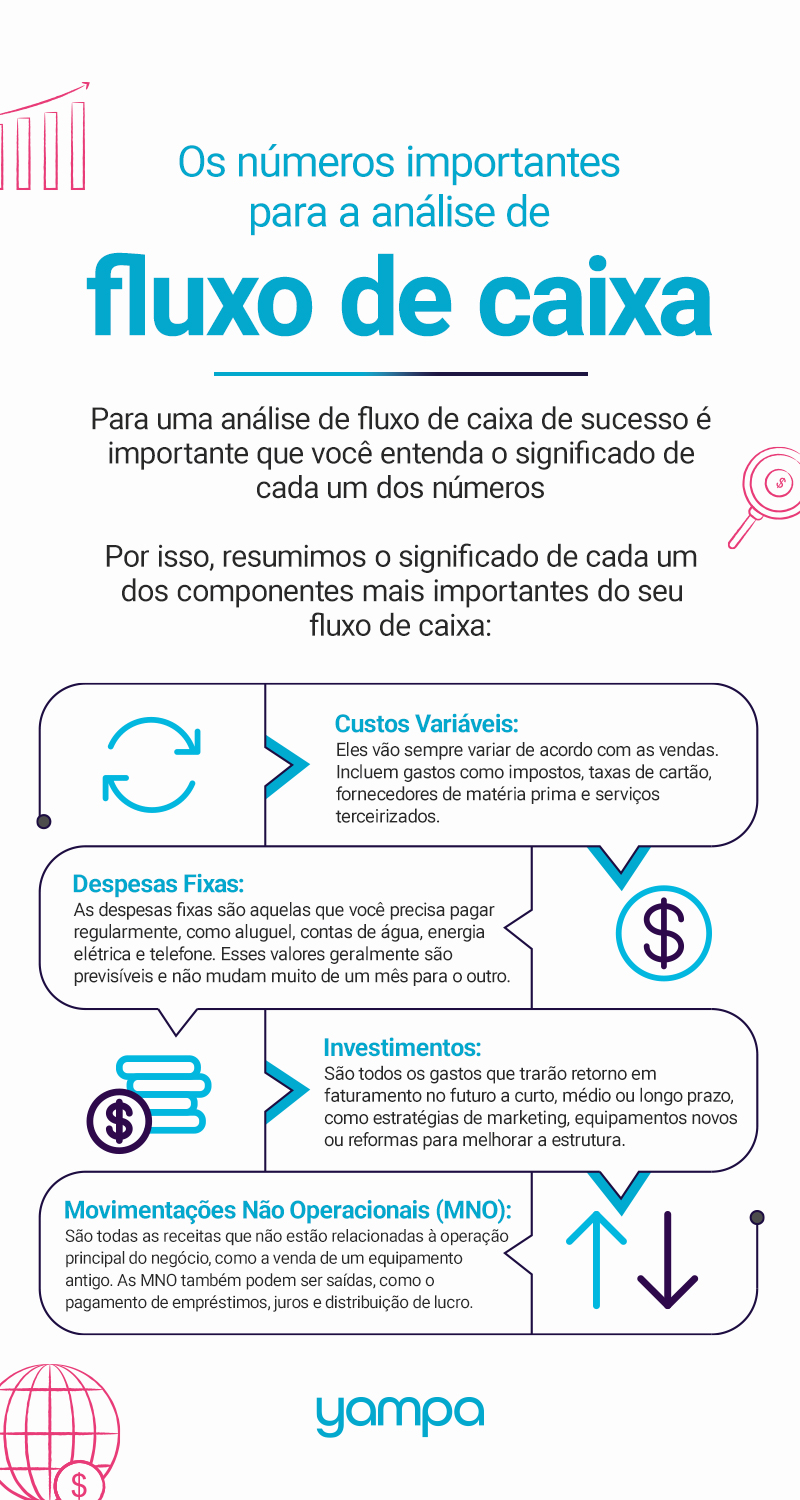

Os indicadores numéricos mais importantes para a análise de fluxo de caixa são:

Receitas;

Custos variáveis;

Investimentos;

Movimentações não operacionais.

2. Entenda os números

Organizar os números para a análise de fluxo de caixa é essencial, mas por si só não é suficiente. É importante que você saiba o que realmente significa cada número.

Custos Variáveis estão atrelados ao seu produto ou serviço e variam conforme a sua receita. Ou seja, quanto mais você vende, mais você paga impostos sobre nota fiscal, taxas de cartão, comissões de venda dos funcionários e fornecedores, por exemplo.

Despesas Fixas são aquelas relacionadas à estrutura do negócio. Mesmo que você não venda nada, terá que arcar com esses custos, como aluguel, energia elétrica, água, pró-labore dos sócios, salário dos funcionários etc.

Investimentos são todos os gastos que trarão retorno em faturamento no futuro a curto, médio ou longo prazo, como estratégias de marketing, equipamentos novos ou reformas para melhorar a estrutura.

Movimentações Não Operacionais (MNO), por sua vez, são todas as receitas que não estão relacionadas à operação principal do negócio, como a venda de um equipamento antigo. As MNO também podem ser saídas, como o pagamento de empréstimos, juros e distribuição de lucro.

3. Analise os números

Depois de entender seus números, chega o momento da análise de fluxo de caixa em si, para avaliar os resultados demonstrados. Os seguintes conceitos devem ser aplicados:

Margem de Contribuição: é a diferença entre a receita e os custos variáveis. É a responsável por pagar todos os custos restantes: as despesas fixas, os investimentos e saídas não operacionais.

Lucro Operacional Antes dos Investimentos (LOAI): é a diferença entre a margem de contribuição e as despesas fixas. É um indicador que mostra se a sua operação é viável ou não, ao mostrar se ela pode se custear e gerar lucro antes das saídas dos investimentos.

Lucro Operacional: esse indicador mostra a capacidade da empresa de investir. O LOAI diz se ela é lucrativa ou não. Se o LOAI for positivo mas o LO negativo, a empresa é lucrativa mas faz investimentos maiores do que consegue arcar.

Resultado Líquido: é a diferença entre as movimentações não operacionais e o lucro operacional. O resultado líquido é a última linha do fluxo de caixa, que mostra quanto de fato sobrou no período, depois de todas as saídas.

Análise Horizontal (AH): mostra a variação em relação com o período anterior, ou seja, é possível avaliar se uma conta aumentou ou diminuiu desproporcionalmente num determinado período.

Análise Vertical (AV): mostra o quanto aquele custo, despesa, investimento ou MNO representa dentro da receita do período. Isso significa analisar qual o percentual que cada conta representa em relação às Entradas ou Receitas totais

4. Mantenha a rotina

A análise de fluxo de caixa deve ser uma rotina dentro da sua empresa. Por isso, é importante manter relatórios periódicos. Esses relatórios podem ser diários, semanais ou mensais. Lembre-se que tudo isso dever ser acompanhado com o contexto, por exemplo, de datas comemorativas ou promoções especiais.

Em resumo, é essencial que os registros das entradas e saídas sejam constantes e coerentes para poderem ser corretamente avaliados.

Como saber se meu fluxo de caixa é estável?

Como você já sabe, cuidar das finanças de um negócio definitivamente não é fácil, especialmente com tantos índices com diferentes significados e resultados para analisar. Por isso, indicamos o uso do yampa, nosso software de gestão financeira especializado para o contexto de pequenas empresas e com usabilidade muito intuitiva.

No seguinte vídeo você pode ver como o yampa pode te ajudar a fazer sua análise de fluxo financeiro mais simple:

Viu como é fácil? Em apenas alguns cliques é possível gerar relatórios e analisar períodos diferentes.

Converse conosco e descubra como o yampa pode simplificar sua gestão financeira.

5. Separe corretamente a suas finanças

Separar as despesas é fundamental para manter um fluxo de caixa saudável porque isso proporciona uma visão clara e organizada das finanças. Ao categorizar as despesas, como contas fixas, alimentação, lazer e outros, é possível entender para onde o dinheiro está indo e identificar áreas onde é possível economizar.Isso facilita o controle do orçamento, evitando gastos impulsivos e garantindo que haja recursos disponíveis para cobrir todas as necessidades financeiras.Além disso, a separação das despesas contribui para o planejamento a longo prazo. Ao analisar os padrões de gastos, é possível criar metas financeiras realistas, economizar para emergências e investir de forma estratégica.

Em resumo, a separação de despesas é um passo crucial para manter as finanças sob controle e promover uma gestão financeira eficaz.

No caso que você tenha dois CNPJ…

Mesmo tendo dois CNPJs no Brasil, é recomendável manter um fluxo de caixa separado para cada um. Isso permite uma visão mais clara e detalhada das transações e despesas associadas a cada entidade empresarial.

Manter fluxos de caixa distintos para cada CNPJ facilita o acompanhamento do desempenho financeiro individual de cada empresa, o que é crucial para a tomada de decisões estratégicas.