Para garantir o crescimento da sua empresa, ter um bom controle financeiro é essencial. Segundo dados do Sebrae, empresas que investem em uma gestão ativa e planejamento financeiro têm mais chances de sucesso e de se manterem competitivas.

Para pequenas e médias empresas, o cuidado com as contas é indispensável, pois, geralmente, não há uma grande reserva financeira para absorver erros. Se você deseja ter mais segurança na forma como gerencia as finanças da empresa, siga a leitura e acompanhe nossas recomendações!

O que é controle financeiro e qual a sua importância para a empresa?

O controle financeiro é o acompanhamento de tudo que entra e sai do caixa da empresa. Esse cuidado é especialmente importante para empresas com orçamento menor, pois garante uma operação mais sustentável ao longo do tempo.

Com um controle financeiro bem feito, você consegue entender quanto está ganhando, identificar os principais custos e descobrir quais produtos ou serviços geram mais lucro. Saber dessas informações ajuda a evitar gastos desnecessários, dívidas e a necessidade de buscar financiamentos em aberto.

Ações simples, como as anotações das vendas e despesas, revisar os estoques e avaliar quais foram as demandas de produtos dos meses anteriores, fazem toda diferença. Sem esse controle, a sua empresa fica exposta ao risco de instabilidades econômicas, produtos encalhados e perda de clientes para a concorrência.

Como o controle financeiro afeta o crescimento da empresa?

Manter a atenção nas contas também traz benefícios importantes para o crescimento da sua empresa. Veja como adotar um controle financeiro mais rigoroso pode ajudar:

Ajuda a identificar entradas e saídas

Você sabe quanto dinheiro entrou em sua empresa hoje? Por meio de um acompanhamento próximo, é possível entender exatamente o valor gerado por cada venda ou serviço, bem como as saídas decorrentes de impostos, despesas fixas e fornecedores.

Esses registros simples servem para prever a demanda do público em períodos futuros, planejar investimentos e determinar uma boa reserva de emergência para lidar com imprevistos.

Acaba com os gargalos financeiros

Muitas melhorias exigem uma breve reflexão sobre o que pode ser ajustado em seu negócio. Já para aqueles que estão em dia com suas finanças, fica mais fácil perceber onde o dinheiro está sendo mal aplicado.

Pode ser em uma área específica ou certos produtos que trazem um baixo retorno. Isso ajuda a calibrar suas compras e evitar desperdícios —especialmente para negócios que trabalham com itens perecíveis, manter a atenção previne que o lucro seja comprometido em situações inesperadas.

Auxilia na tomada de decisões

Manter uma perspectiva de crescimento da empresa requer que as decisões sejam tomadas com foco no futuro. Com as finanças em ordem, você não precisa recorrer a palpites ou impressões que tem do mercado, pois pode usar os dados para ter segurança na hora de investir.

Uma pequena loja, por exemplo, apenas consegue realizar uma expansão para um novo bairro se souber exatamente quanto está lucrando e qual a soma de dinheiro disponível para assumir esse compromisso. Isso traz mais segurança e tranquilidade na hora de fazer aportes na empresa.

Melhora o relacionamento com fornecedores e instituições financeiras

Manter o foco na gestão também colabora para a construção de uma boa reputação junto aos fornecedores ou instituições financeiras. Isso porque as contas em dia evitam atrasos, multas e demais problemas que afastam parceiros confiáveis.

Empresas com um bom histórico financeiro conseguem ter acesso ao crédito com facilidade, sendo uma importante forma de buscar capital para expansão. As taxas de juros também tendem a ser melhores, tendo em vista a confiabilidade na hora de arcar com seus compromissos.

Por exemplo, um restaurante que paga suas contas em dia consegue negociar melhores prazos e descontos com seus fornecedores.

Como implementar o controle financeiro empresarial?

Para aproveitar ao máximo os benefícios do controle financeiro, é essencial adotar boas práticas de gestão. Abaixo listamos algumas dicas que ajudam no controle de gastos e receitas e tornam a gestão mais eficiente. Confira:

1- Registre as informações

Montar um fluxo de caixa é essencial para entender como estão as finanças da sua empresa. Registre todas as receitas e despesas do mês e organize essas informações em categorias — isso pode parecer simples, mas essa padronização é fundamental para localizar rapidamente os dados. Com as categorias bem definidas, você consegue identificar onde há gastos excessivos e direcionar recursos para produtos com melhor margem de lucro.

2 – Separe despesas fixas e variáveis

Para melhorar o controle, separe as despesas fixas (como aluguel e salários) dos custos variáveis (como matéria-prima e comissões). Essa divisão permite identificar quais custos podem ser ajustados em períodos de baixa demanda e quais são indispensáveis para manter a operação. Essa compreensão ajuda na hora de calcular o ponto de equilíbrio e na criação de uma reserva de emergência.

3 – Realize projeções financeiras

As projeções ajudam a melhorar o planejamento com base nos dados do controle financeiro. Para isso, é importante ter históricos confiáveis, acompanhar o mercado para entender tendências e monitorar mudanças nas leis. Dessa forma, é possível simular cenários e identificar oportunidades para aumentar os lucros e reduzir custos.

4 – Faça um acompanhamento contínuo

Com os dados registrados, seja em planilhas ou em sistemas de gestão, você consegue fazer ajustes para manter a lucratividade. Acompanhe regularmente indicadores-chave para o sucesso, como margem de lucro e ponto de equilíbrio. Esse monitoramento permite corrigir rapidamente qualquer desvio e sustenta o crescimento da empresa de forma saudável.

Dica: embora planilhas sejam um bom começo, à medida que o negócio cresce, um sistema de controle financeiro se torna essencial. Ele traz mais rapidez, reduz as chances de erro e permite acompanhar as finanças de forma prática e confiável. Com um sistema, você organiza e interpreta os dados de maneira estratégica, apoiando o crescimento do negócio com precisão e eficiência.

Leia também: Como funciona o plano de austeridade

Qual a importância de usar um sistema de controle financeiro?

Usar um sistema de controle financeiro pode ser um divisor de águas para o crescimento da sua empresa. Com um sistema eficiente, você visualiza entradas e saídas de dinheiro, identifica despesas que podem ser ajustadas e acessa relatórios que facilitam decisões mais seguras.

Ainda assim, muitos empresários, especialmente donos de pequenas e médias empresas, enfrentam um desafio comum: apesar das vendas em alta, o dinheiro parece não aparecer na conta no fim do mês. Essa falta de clareza sobre para onde está indo o lucro pode impactar o crescimento da empresa. Despesas invisíveis, compras em excesso e gastos operacionais fora de controle são algumas das causas que drenam o caixa.

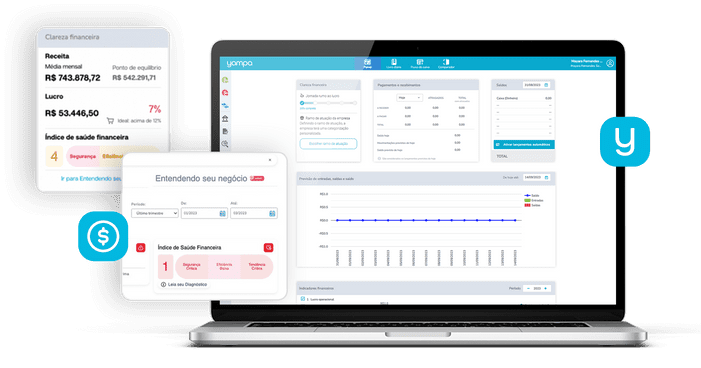

É aqui que o yampa se diferencia, oferecendo ferramentas que vão além do básico para trazer uma visão detalhada e personalizada das finanças do seu negócio. O Indicador Foco ajuda a identificar as áreas que mais afetam o caixa, enquanto o Indicador +Lucro destaca onde atuar para aumentar o lucro de forma estratégica, sem necessidade de grandes mudanças.

Com o yampa, você deixa de apenas “acompanhar” as finanças e passa a ter uma visão clara do que realmente impulsiona o crescimento sustentável da sua empresa. Clique aqui para testar o plano avançado gratuitamente e descobrir para onde está indo o lucro da sua empresa.